التأمين الشامل كأداة لإغلاق فجوة الحماية

كتب / عاطف طلب

يُعدّ التأمين الشامل ركيزةً أساسيةً للشمول المالي واستقرار المجتمع والتنمية المستدامة، إذ يُمكّن الأفراد والأسر من اتخاذ خيارات لم يكن بإمكانهم اتخاذها لولا وجوده.

تشهد مناطق واسعة حول العالم أحداثاً قاسيةً بكثافةٍ وتواترٍ متزايد، وغالبًا ما تكون آثارها مُركّبة. وتُعدّ المجتمعات ذات الدخل المحدود والمشاريع متناهية الصغر والصغيرة عُرضةً بشكلٍ خاصٍ لهذه الأحداث، وغالبًا ما تفتقر إلى الموارد اللازمة للاستعداد لها أو التعافي منها. ويُعدّ تعزيز القدرة على التكيّف بين هذه الفئات أمرًا جوهريًا لدعم النمو الشامل والعدالة والتنمية المستدامة.

يُمثّل التأمين أداةً محوريةً لإدارة المخاطر، إذ يُساعد الأفراد على الاستعداد للصدمات ومواجهتها والتعافي منها، كما يُمكّنهم من الاستثمار في أنشطة مُدرّة للدخل، مطمئنين إلى أنهم محميّون.

ومع ذلك، فإن العملاء الذين تستهدفهم منتجات التأمين التقليدية عادةً في الاقتصادات الناشئة هم في قمة الهرم الاجتماعي، وفي أحسن الأحوال في منتصفه، لا في أسفله. ففي قاعدة الهرم توجد الفئات غير المخدومة، أو ما يُسمى بالشرائح الجديدة، التي لديها طلب حقيقي على الحماية. وفي غياب شبكات الأمان الرسمية، تعتمد هذه الفئات الأكثر ضعفًا على استراتيجيات غير رسمية لإدارة المخاطر، كزيادة مصادر الدخل، والمدخرات أو القروض الاحترازية من عائلاتهم ومجتمعاتهم.

لهذه الاستراتيجيات حدود، حيث تشير الأرقام المتداولة إلى أن إدارة المخاطر غير الرسمية أقل كفاءة بعشر مرات من آليات الحماية الرسمية. وقد تجبر حالة طوارئ واحدة الأسر على بيع أصولها الإنتاجية، أو العودة إلى القرية، أو إخراج أطفالها من المدارس لمساعدة الأسرة على كسب دخل إضافي، أو العودة إلى الفقر.

وتشير التقديرات إلى أن ما يقارب 4 مليارات نسمة حول العالم يمكن أن يستفيدوا من مبادرات التأمين الشامل، من أصل ما يقرب من 8 مليارات من سكان العالم. ومع ذلك، فإن الوصول إلى هذا السوق الواسع لا يزال تحديًا أمام نماذج التأمين التقليدية، مما يعرّض شريحة كبيرة من الناس لغياب الحماية التأمينية.

يساهم تمكين هذه الفئات من الوصول إلى منتجات التأمين الشامل في تحسين حياتهم بشكل مباشر، إذ لا تقتصر أهمية التأمين على التعويض عن الخسائر أو دعم التعافي بعد الأزمات، بل تمتد لتوفير الثقة اللازمة لتحمّل المخاطر والسعي وراء فرص جديدة للنمو الاقتصادي. وقد لخّص هنري فورد هذا الدور الاقتصادي الإيجابي للتأمين في مقولة تجسد هذه الحقيقة:

“العالم بأسره يعتمد على التأمين، فلولاه، لاحتفظ كل شخص بأمواله دون استثمارها في أي مكان خوفاً من خسارتها، وتراجعت الحضارة إلى ما بعد العصر الحجري بقليل.”

ومن المعلوم أن تعزيز الشمول المالي، بما فيه التأمين، يعد ركيزة أساسية في مكافحة الفقر وتحقيق التنمية الاجتماعية والاقتصادية. كما يوفر الثقة اللازمة للقيام بأنشطة تجارية أكثر مخاطرة، ويوفر الحماية عند وقوع أحداث سلبية غير متوقعة. فالتأمين يوفّر شبكة أمان تساعد الأفراد، خصوصاً من ذوي الدخل المحدود، على مواجهة المخاطر غير المتوقعة التي قد تعصف باستقرارهم المالي وتدفعهم إلى ما دون خط الفقر.

مفهوم التأمين الشامل

وفقاً لكتاب المخاطر الصادر عن الرابطة الدولية للاكتواريين (IAA Risk Book)، فإن التأمين الشامل هو:

“منتجات تأمينية وادخارية متاحة للبالغين من خلال مقدمي خدمات رسميين بطريقة ميسرة ومسؤولة وبتكلفة يمكن تحملها، مع ضمان استدامة مقدّم الخدمة.”

ويشمل هذا المفهوم جميع المنتجات الموجهة للأسواق غير المخدومة أو ضعيفة الخدمات، سواء في الدول النامية أو حتى في الدول المتقدمة التي لا تخلو من شرائح اقتصادية تحتاج إلى هذه الحماية. ويُعتبر التأمين متناهي الصغر (Microinsurance) أحد أبرز أشكال التأمين الشامل، حيث يستهدف بشكل خاص ذوي الدخل المحدود.

هناك أيضًا أسواق غير مخدومة أو مخدومة بشكل غير كافٍ في الدول المتقدمة، ويمكن أن تكون منتجات التأمين الشامل ذات صلة بهذه الفئات الاقتصادية الضعيفة. فمعظم أسواق التأمين المتقدمة، بما في ذلك الولايات المتحدة، لديها قطاعات سوقية متنامية من العملاء غير المخدومين بشكل كافٍ، وهؤلاء يمكنهم الاستفادة من إمكانية الوصول إلى التأمين الشامل، وفي الوقت ذاته توفير فرص تجارية مستدامة لمقدمي خدمات التأمين.

وعليه، فإن التأمين الشامل لا يمثل فقط أداة لحماية الأفراد، بل هو أيضًا فرصة حقيقية لشركات التأمين لفتح أسواق جديدة، وتحقيق أثر اجتماعي واقتصادي إيجابي ومستدام.

وجه الاختلاف بين التأمين الشامل والتأمين التقليدي

تقوم صناعة التأمين – سواء التقليدي أو الشامل – على ثلاثة أدوار رئيسية في سلسلة القيمة:

- شريك التوزيع: الجهة المسؤولة عن توزيع منتجات التأمين على العملاء، وقد يتعدد الشركاء أو يعملون بالتتابع.

- شركة التأمين (حامل الخطر): الطرف الذي يتحمل المخاطر المالية مقابل أقساط التأمين.

- مقدّم الخدمات الفنية (TSP): جهة متخصصة تقدم الدعم الفني أو التقني أو الاستشاري، مثل الخدمات الاكتوارية، البيانات والتكنولوجيا، أو الخبرات المتعلقة بالسوق المحلي وكيفية الوصول إلى شرائح محددة من العملاء. وغالبًا ما يشكّل مقدمو الخدمات الفنية حلقة الوصل التي تربط بين مختلف الشركاء في مبادرات التأمين الشامل.

وتُعتبر القدرة على التكيّف والاستجابة لاحتياجات العملاء سمة مميزة لكثير من مقدمي خدمات التأمين الشامل. وتلخّص الأشكال (المرفقة في الأصل) الفروق الجوهرية بين التأمين التقليدي والتأمين الشامل.

التأمين الشامل ودور مقدمي الخدمات الفنية

يتميّز التأمين الشامل عن التأمين التقليدي بدور أكبر وأكثر تأثيرًا لمقدمي الخدمات الفنية، حيث يقدمون خبرات متخصصة في مجالات الاكتواريين، والتكنولوجيا، وتحليل البيانات، والتوزيع المبتكر. وغالبًا ما يشارك في هذه المنظومة أطراف من خارج صناعة التأمين نفسها – مثل شركات الاتصالات – لتسهيل الوصول إلى العملاء غير المخدومين. وتمنح هذه الشراكات المتنوعة التأمين الشامل طابعًا أكثر مرونة وتكيفًا مع احتياجات المجتمعات مقارنة بالنماذج التقليدية.

سوق التأمين الشامل في الدول النامية

يشهد التأمين الشامل في الدول النامية تطورًا متسارعًا، حيث تبرز نتائجه كأحد الحلول الفعّالة لتوسيع نطاق الحماية المالية.

ووفقًا لأحدث مسح عالمي سنوي أجرته شبكة التأمين متناهي الصغر (MIN)، وصدر في تقريرها لعام 2024:

- بلغ إجمالي عدد الأشخاص المشمولين بالتغطية التأمينية من خلال منتجات التأمين متناهي الصغر في 37 دولة شملتها الدراسة 344 مليون شخص، مقارنة بـ 331 مليون شخص في عام 2023.

- حققت هذه المنتجات إيرادات بقيمة 6.2 مليار دولار أمريكي من الأقساط المكتتبة، مقارنة بـ 5.8 مليار دولار أمريكي في العام السابق.

هذا الرقم لا يمثل سوى جزء بسيط من سكان العالم الذين يمكن أن يستفيدوا فعليًا من هذه المنتجات.

وتُشير النتائج إلى أن هناك فرصة سوقية ضخمة أمام شركات التأمين للتوسع في هذه الأسواق، بالتوازي مع ضرورة تدخل الحكومات لسد الفجوة الكبيرة في الحماية، باعتبار ذلك عاملًا أساسيًا لدعم أجندات التنمية المستدامة وتعزيز الاستقرار الاجتماعي والاقتصادي. ويُعد عدد حاملي وثائق التأمين أحد أهم مؤشرات قياس التغطية التأمينية في هذه الأسواق، حيث يوضح حجم الفجوة والإمكانات المتاحة للتوسع.

تحليل بيانات التغطية التأمينية

عند النظر إلى بيانات التغطية التأمينية، تظهر الحاجة إلى تبني منظور متوازن، من خلال مقارنة الرسائل التي قد تُستخلص عند النظر إلى الأشكال (3 و 4) بشكل منفصل. فبينما يُعدّ التأمين الزراعي ثاني أكبر منتج من حيث عدد الأشخاص المشمولين بالتغطية، إلا أنه يحقق إجمالي أقساط يفوق مجموع جميع المنتجات الأخرى مجتمعة. ويرجع ذلك جزئيًا إلى أن أقساط التأمين الزراعي غالبًا ما تحظى بدعم مباشر من الحكومات.

الشروط الاكتوارية المسبقة

في الأسواق التقليدية والمتطورة

من منظور اكتواري، تعكس الفروق المذكورة أعلاه السياق الذي يُمارس فيه العمل الاكتواري. ففي أسواق التأمين التقليدية والمتطورة، يُفترض عادةً توفر عدد من الشروط المسبقة، ومن أبرزها:

- توافر عدد كافٍ من الاكتواريين، وإتاحة التعليم الاكتواري، ووجود معايير مهنية قوية.

- توافر بيانات ذات صلة وفي الوقت المناسب وأيضًا بالجودة المناسبة.

- إمكانية الوصول إلى أنظمة تسمح بجمع البيانات وتحليلها من قِبل مقدمي الخدمات وعلى المستوى الوطني والقطاعي.

- وجود إطار تنظيمي متطور بشكل معقول ومفهوم من قِبل المشاركين في السوق.

ونلاحظ أن هذه الشروط المسبقة تفترض ضمنيًا توافر التغطيات التأمينية. ومع تزايد تأثيرات التغير المناخي، وارتفاع مستويات الثروة المادية المطلوب حمايتها وارتفاع معدلات طول العمر، قد يصبح هذا الافتراض موضع تساؤل، وقد يطرح ذلك قضايا أكثر جذرية تحتاج إلى معالجة.

في أسواق التأمين الشامل

أما في أسواق التأمين الشامل – خصوصًا في الدول النامية – فإن الصورة تختلف بشكل كبير، حيث غالبًا ما تكون هذه الشروط غير مكتملة:

- قد يكون عدد الاكتواريين والمهنيين محدودًا أو غير موجود، وينطبق ذلك أيضًا على المهارات التأمينية الأخرى.

- قد لا تكون البيانات متاحة أو قد يصعب جمعها (مما قد يؤدي إلى فجوات مثل غياب جداول الوفيات).

- قد لا تكون أنظمة جمع البيانات وتحليلها متطورة أو متكاملة.

- قد يكون فهم العملاء للتأمين محدودًا، خاصة بالنسبة للعملاء الجدد في التأمين الشامل.

- ضعف الثقة بين العملاء ومنتجات التأمين.

كما أن هناك مخاطر تتمثل في أن استخدام الأدوات والأساليب الاكتوارية التقليدية قد لا يكون مناسبًا في هذه الأسواق وأن تطبيقها قد يؤدي إلى نتائج غير مقصودة، مثل تحديد أقساط غير مناسبة أو معالجة المطالبات بشكل غير ملائم.

أثر التأمين الشامل على قرارات الإنتاج: (قطاع الزراعة نموذجاً)

يساعد وجود التأمين بالنسبة للمزارعين على:

- الحصول على تمويل أكبر.

- الاستثمار في مدخلات زراعية أكثر وأفضل (مثل البذور المحسّنة أو المقاومة للجفاف، والأسمدة، والعمالة، والري).

- اختيار محاصيل ذات عائد أعلى.

- الحصول على المعلومات وتجربة أساليب جديدة.

- الاستثمار في أدوات وتقنيات جديدة.

- زيادة القدرة على التجريب وتنويع المخاطر.

- تبنّي ممارسات الزراعة الذكية مناخيًا.

مما يؤدي إلى:

- إنتاجية أكبر ونمو اقتصادي أعلى.

- زيادة غلة المحاصيل، والدخل، والمدخرات.

- تعزيز القدرة على الصمود من خلال الاستقرار المالي.

- تحسين الأمن الغذائي.

كما يمكن أن يساعدهم التأمين بعد وقوع الكوارث على:

- استخدام تعويضات التأمين لشراء بذور جديدة ومدخلات زراعية أخرى: للبدء من جديد.

- حماية الثروة الحيوانية.

- استبدال الأصول (الأدوات، المخزون) للمزارعين والمشروعات الصغيرة.

- إعادة بناء الممتلكات المتضررة.

انعكاس ذلك على تحقيق أهداف التنمية المستدامة

للتأمين الزراعي الشامل دور هام في تحقيق أهداف التنمية المستدامة من خلال تحسين التغذية بشكل مباشر وغير مباشر، وبالتالي يساهم في تحقيق الهدف الثاني (القضاء على الجوع) والهدف الأول (القضاء على الفقر).

أثر التأمين الشامل على الصحة والرفاه

يساهم التأمين الشامل في:

- تحسين الوصول إلى خدمات الرعاية الصحية.

- زيادة استخدام خدمات الرعاية الصحية.

- تقليل الاعتماد على العلاج الذاتي.

- تعزيز الوصول إلى المعلومات الصحية.

- تحسين الأمن الغذائي والتغذية (مثل التأمين الزراعي).

- تقليل معدلات الاعتلال والوفيات.

- الحد من القلق وتوفير راحة البال.

العلاقة بأهداف التنمية المستدامة (SDGs)

إن الارتباط الأساسي للتأمين الصحي الشامل هو مع الهدف الثالث من أهداف التنمية المستدامة (SDG 3)، الذي يهدف إلى تعزيز الحياة الصحية والرفاه للجميع.

أثر التأمين الشامل على توفير الحماية المالية

يؤدي التأمين الشامل إلى:

- خفض النفقات الشخصية المباشرة، مما يتيح دخلًا متاحًا بشكل أكبر.

- تحسين القدرة على الصمود المالي.

- تمكين تخطيط أفضل للمستقبل.

- تقليل التفاوت في الدخل.

- تعزيز الشمول الاقتصادي.

- تحقيق نمو شامل.

- تمكين المجتمعات المهمشة.

العلاقة بأهداف التنمية المستدامة (SDGs)

من خلال خفض النفقات المباشرة على الرعاية الصحية وحماية الأصول، تتماشى مبادرات التأمين الشامل بشكل وثيق مع الهدف الأول من أهداف التنمية المستدامة (القضاء على الفقر) والهدف الثالث (الصحة الجيدة والرفاه)؛ فهذه التدابير لا تقتصر على التخفيف من الأعباء المالية على الأسر، بل تضمن أيضًا تحسين فرص الحصول على الرعاية الصحية، مما يعزز حياة أكثر صحة ويحد من أوجه عدم المساواة.

علاوة على ذلك، فإن تعزيز الدخل والادخار والإنتاجية بين الأسر المؤمن عليها يدعم الهدف الثامن (العمل اللائق والنمو الاقتصادي) من خلال تعزيز القدرة الاقتصادية على الصمود وخلق فرص عمل شاملة، خاصة في المناطق الريفية. كما أن المبادرات مثل التأمين القائم على المؤشرات تساهم في تحقيق الهدف الثاني (القضاء التام على الجوع) عبر زيادة الإنتاجية الزراعية وتعزيز الأمن الغذائي، بالإضافة إلى دعم الهدف الثالث عشر (العمل المناخي) من خلال التخفيف من المخاطر المالية المرتبطة بالكوارث المناخية.

رأي الاتحاد المصري للتأمين

يؤكد الاتحاد المصري للتأمين أن تحقيق الشمول التأميني وإغلاق الفجوة التأمينية يمثلان أحد أهم الأولويات الاستراتيجية لتطوير سوق التأمين المصري وتعزيز دوره في دعم النمو الاقتصادي والاجتماعي. ويرى الاتحاد أن التأمين الشامل لا يُعد مجرد منتج مالي، بل هو أداة تنموية تسهم في حماية الأفراد والمنشآت من المخاطر، وتدعم استقرار الاقتصاد الوطني.

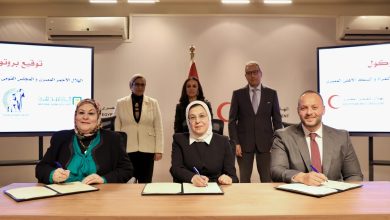

ويعمل الاتحاد، بالتعاون مع الهيئة العامة للرقابة المالية وجميع الأطراف المعنية، على تعزيز الوعي التأميني لدى مختلف شرائح المجتمع، وتطوير منتجات مبتكرة تلبي احتياجات الفئات غير المخدومة، مثل العمالة غير الرسمية، والمشروعات الصغيرة والمتوسطة، والمرأة، والشباب. كما يسعى الاتحاد إلى إزالة العقبات التنظيمية والإجرائية التي قد تعوق انتشار التأمين، وذلك من خلال دعم التحول الرقمي وتبسيط إجراءات الإصدار والتحصيل والتعويض.

ويؤكد الاتحاد أن تحقيق التأمين الشامل يتطلب نهجًا متكاملًا يجمع بين التوعية المجتمعية، والابتكار في المنتجات، وتعزيز الشراكات بين القطاعين العام والخاص. ومن خلال هذه الجهود، يطمح الاتحاد إلى بناء سوق تأميني أكثر شمولًا وكفاءة، يسهم في تقليص الفجوة التأمينية وتحقيق التنمية المستدامة.